재고자산의 저가법은 재고자산 하나하나에 대해서 각각 적용하는, 항목별(종목별) 저가법이 원칙입니다. 오늘은 항목별로 저가법의 예외인 조별기준 저가법에 대해 자세히 공부합시다. 수험 목적으로도 반드시 알아야 하는 주제이므로 꼭 챙겨가시길 바랍니다.

저가법에 대한 기본적 이해

본 포스팅에 다룰 내용을 이해하기 위해, 재고재산과 매출원가에 대한 기본적인 이해는 물론, 저가법이 무엇인지에 대한 부분도 확실히 복습이 되어야 합니다. 재고자산의 순실현가능가치가 재고자산의 원가에 미달하는 경우 재고자산을 순실현가능가치로 감액하는 것이 저가법의 핵심이라고 했습니다. 저가법은 말 그대로, 재고자산의 순실현가능가치가 원가에 미달하는 경우에만 적용하며, 재고자산의 원가보다 순실현가능가치가 높다고 하여 재고자산의 장부금액을 순실현가능가치만큼 평가증가 시키지 않는다는 것을 주의하십시오.

저가법 적용 범위에 대한 원칙

한국채택국제회계기준에 따르면, 저가법은 항목(종목)별로 적용하는 것이 원칙입니다. 예컨대, 어떤 회사는 A 제품군, B 제품군, C 제품군을 생산하고 있다고 가정합시다. A 제품군은 개별제품 항목인 A-1, A-2로, B 제품군은 B–1, B-2, B-3, C 제품군은 C-1의 개별제품 항목으로 분류되는 경우, 이 회사의 제품군은 총 3개, 개별제품 항목은 총 6개입니다. 원칙에 따라, 저가법을 적용하기 위해서는 개별제품 항목 6개(A-1, A-2, B–1, B-2, B-3, C-1) 각각에 대해서, 원가와 순실현가능가치를 비교해야 하는 것입니다.

저가법 적용 범위에 대한 예외 – 조별기준 저가법

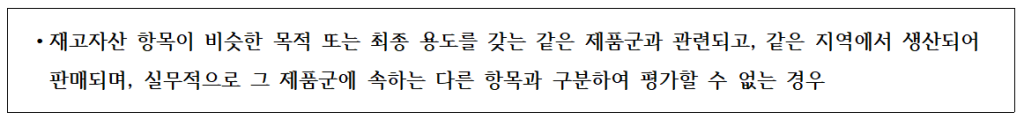

위에서 설명한 한국채택국제회계기준의 예외로, 특정한 상황에서 조별기준 저가법을 적용할 수 있습니다. 이 특정한 상황이란, 아래 기준서 내용에 해당합니다.

상당히 설명이 어렵게 되어있지만, 사례를 들면 다음과 같습니다. 어떤 과자 2종류를 생산하는데 이 과자는 본질적으로 맛이나 식감 등이 큰 차이가 없고, 같은 공장에서 생산되어, 사실상 2종류의 과자를 구분해서 평가할 수 없는 경우를 생각해 볼 수 있습니다. 실무적으로는 위 예외 사항에 대한 사실 판단을 직접 해야 하지만, 만약 수험을 준비하는 경우라면 걱정할 필요가 없습니다. 시험에서는 어떤 사례가 위와 같은 상황이라고 주어지거나, 아예 조별기준으로 저가법을 적용하여 문제를 풀 것을 요구하기 때문입니다.

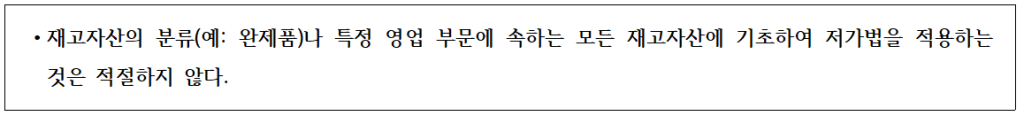

다만 주의해야 할 것은, 아래 기준서 내용과 같이, 재고자산 전체에 대한 저가법을 적용하는 것은, 어떠한 경우에도 허용되지 않는 것입니다. 즉, 항목별 기준도 아니고, 조별기준도 아닌, 회사 전체의 재고자산을 하나의 덩어리로 보아 저가법을 적용하는 것은 안 된다는 것입니다.

조별기준 저가법의 계산 방법

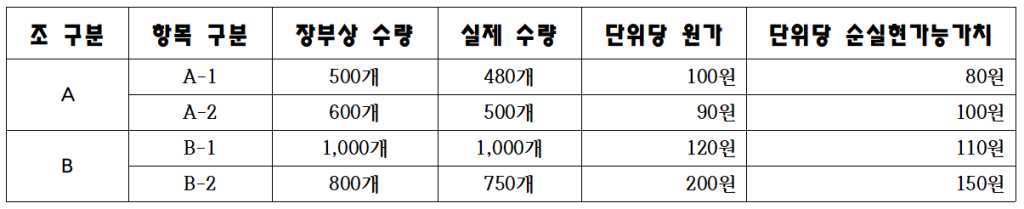

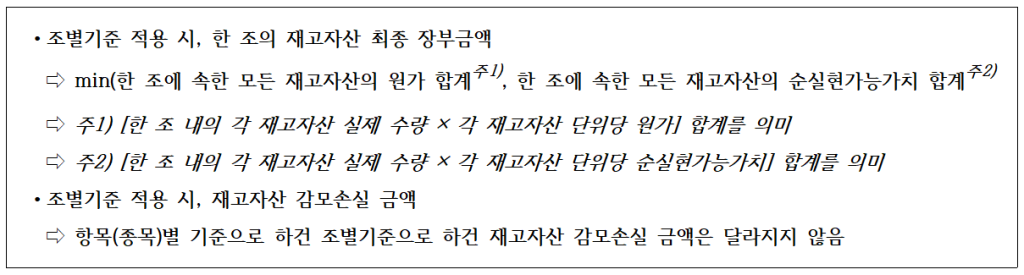

그렇다면 대체 조별기준 저가법의 계산은 어떻게 하는 것일까요? 한 조에 해당하는 재고자산의 실제 수량에 대한 원가 금액과 한 조에 해당하는 실제 수량에 대한 순실현가능가치 금액을 비교하는 것이 핵심입니다. 한 조 자체를 재고자산 하나로 보는 것입니다. 따라서, 한 조 전체의 재고자산 원가와 한 조 전체의 순실현가능가치를 비교해야 한다는 것입니다. 아래 사례를 통해 이것이 무슨 말인지 정확히 알아보겠습니다.

위 표에 따라 위 재고자산을 조별로 구분하면 A조와 B조로 나눕니다. 조별기준 저가법을 적용하는 경우 A조 덩어리 내의 A-1과 A-2의 실제 수량에 근거한 재고자산 원가는 93,000원(480 × 100 + 500 × 90), 실제 수량에 근거한 재고자산 순실현가능가치는 88,400(480 × 80 + 500 × 100)으로 계산됩니다. 여기서 절대 오해하지 말아야 할 것이, 항목별 기준으로는 A-2는 순실현가능가치가 단위당 원가를 초과하므로, 저가법을 적용하지 않지만, 조별기준으로 저가법을 적용할 때는, 일단 조별 덩어리 자체의 순실현가능가치와 원가를 비교해야하므로, 한 조에 속한 모든 재고자산의 순실현가능가치 합계와 한 조에 속한 모든 재고자산의 원가를 구해놓고 시작해야 한다는 것입니다. 이에 따라 조별기준 저가법을 적용한 A조의 실제 수량에 근거한 최종 장부금액은 88,400원입니다. 같은 방법으로 B조의 재고자산 원가는 270,000원이고 순실현가능가치는 222,500원으로, B조의 실제 수량에 근거한 최종 장부금액은 222,500원입니다. 결과적으로 A조의 기말 재고자산 평가충당금은 4,600원(93,000 – 88,400), B조의 기말재고자산 평가충당금은 47,500원(270,000 – 222,500)이 되는 것입니다. 따라서 조별 기준 기말재고자산 장부금액은 310,900원(88,400 + 222,500)이 됩니다. 당연한 이야기지만, 조별로 하건 종목별로 하건 재고자산감모손실은 달라지지 않는다는 것입니다. 이 부분은 일체 이의가 없습니다. 재고자산 감모손실은 39,000원{(장부상 수량 – 실제 수량) × 단위당 원가}입니다.

참고로, 항목별(종목별) 저가법을 적용하는 경우, 기말 재고자산의 최종 장부금액은 (480 × 80 + 500 × 90 + 1,000 × 110 + 750 × 150) = 305,900원이 됩니다. 한국채택국제회계기준에서 허용하지 않는, 회사 전체 재고자산 기준의 저가법을 적용한 기말재고자산의 장부금액은 min(363,000원, 310,900원) = 310,900원입니다.

조별기준 저가법 사례 문제

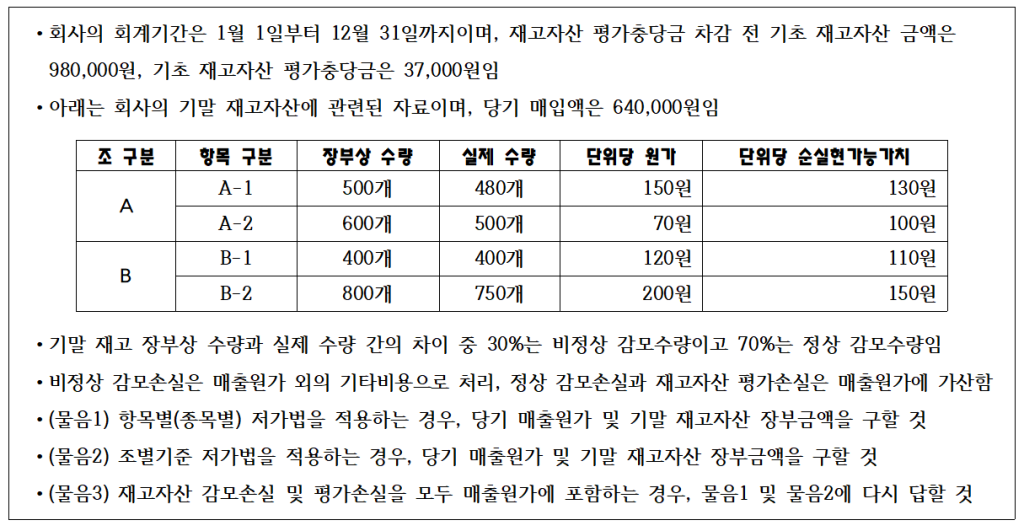

이제 조별기준 저가법 사례 문제를 접해보겠습니다. 아래 사례는 2019년 공인회계사 1차 시험에 출제된 사항을 변경한 부분으로, 저가법에 대한 이해가 되어있지 않으면 상당히 고생할 수 있는 문제입니다. 따라서, 반드시 저가법에 대한 이전 포스팅을 확실히 복습하고 오시길 바랍니다.

(물음1)에 대해 접근하겠습니다. 가장 기본적인 형태의 물음입니다. 문제를 풀기 전에 주의할 것은, 기초재고자산에 대한 부분입니다. 사례에서는 재고자산 평가충당금 차감 전 기초재고자산 금액을 980,000원으로 제시하고 기초 재고자산 평가충당금을 37,000원으로 제시했는데, 공인회계사 및 세무사 기출문제를 비롯한 각종 문제를 보면, 그냥 [기초재고자산 금액]이 얼마다라고 주어지는 경우가 상당수입니다. 이 경우, 평가충당금을 차감하지 않은 금액으로 보고, 추가로 주어진 평가충당금을 차감하여 기초재고자산의 장부금액을 구하는 것이 타당합니다. 장부금액이라는 것은 평가충당금을 차감한 것을 의미하기 때문입니다. 다만, 기초재고자산의 장부금액을 주고, 평가충당금을 따로 준다면, 기초재고자산의 장부금액이라고 주어진 금액을 충당금이 차감된 최종적인 장부금액으로 보아 문제에 접근하면 되겠습니다.

본론으로 돌아와서, (물음1)에 대한 해설을 시작하겠습니다. 기말재고자산 금액은 항목별 저가법에 따라, 480 × min(150, 130) + 500 × min(70, 100) + 400 × min(120, 110) + 750 × min(200, 150) = 253,900원이 됩니다. 재고자산 감모손실의 경우, (500 – 480) × 150 + (600 – 500) × 70 + (800 – 750) × 200 = 20,000원으로 계산되고, 이중 30%인 6,000원은 비정상 감모손실, 70%인 14,000원은 정상 감모손실에 해당합니다. 당기 매출원가는 [평가충당금 차감 후 기초재고자산 장부금액 + 당기 매입액 – (실제 수량에 근거한 저가법 기준 기말재고자산 장부금액 + 매출원가 외의 기타비용으로 처리할 금액)]으로 구하므로, (980,000 – 37,000) + 640,000 – (253,900 + 6,000) = 1,323,100원이 됩니다.

(물음2)에 대한 해설입니다. A조와 B조를 각각 하나의 재고자산 덩어리로 보면 되는데, A조의 기말 재고자산 장부금액은 min(480 × 150 + 500 × 70, 480 × 130 + 500 × 100) = 107,000원, B조의 기말 재고자산 장부금액은 min(400 × 120 + 750 × 200, 400 × 110 + 750 × 150) = 156,500원이 됩니다. 따라서 기말재고자산 장부금액은 263,500원입니다. 감모손실의 경우 항목별 저가법과 다를것이 없습니다. 비정상 감모손실은 6,000원, 정상 감모손실은 14,000원입니다. 매출원가는 (980,000 – 37,000) + 640,000 – (263,500 + 6,000) = 1,313,500원이 됩니다.

(물음3)에 대한 해설입니다. 기말재고자산 장부금액은 물음1, 2의 답에서 변하지 않지만, 감모손실과 평가손실 모두 매출원가에 가산하므로, 항목별 저가법의 경우 매출원가는 (980,000 – 37,000) + 640,000 – 253,900 = 1,329,100원, 조별기준 저가법의 경우 매출원가는 (980,000 – 37,000) + 640,000 – 263,500 = 1,319,500원이 됩니다. 매출원가 외의 기타비용으로 처리할 금액이 없기 때문입니다.

오늘은 조별기준의 저가법에 대해서 자세히 알아보았습니다. 항목별(종목별) 저가법과 그 계산방식 자체가 조금 다르므로, 기말재고자산 장부금액을 구하는 것에 특별히 주의를 기울여야 합니다.