복합금융상품인 전환사채와 신주인수권부사채의 장부금액, 이자비용 등 각종 회계 계정과목을 어떻게 구하는지 조금 더 심도 있게 알아보겠습니다. 당장 이해되지 않아도, 추가 포스팅으로 심화된 내용을 자세히 다룰 것이니 걱정하지 마시길 바랍니다.

전환사채, 신주인수권부사채

일전에 전환사채와 신주인수권부사채에 대해서 “복합금융상품”이라고 간략하게 설명한 바 있습니다. 아래 링크를 참고하시면 “복합금융상품”의 정의에 대해 다시 한번 복습할 수 있습니다.

상환할증금의 의미

전환사채 및 신주인수권부사채에 공부하기 전에 “상환할증금”이 무엇인지 짚고 넘어가겠습니다. 전환사채와 신주인수권부사채와 같은 복합금융상품의 경우 일반적인 사채보다 액면이자율(표시이자율)이 낮습니다. 왜냐하면 전환사채나 신주인수권부사채는 “주주가 될 권리”를 포함하고 있는 상품이기 때문에, 채무자인 회사 입장에서는 “주주가 될 권리”라는 프리미엄을 준 것입니다. 따라서, 추가 프리미엄을 준 대신 일반적인 사채보다는 당연히 이자를 적게 지급할 수 밖에 없는 것입니다.

하지만, 전환사채나 신주인수권부사채를 취득한 채권자 입장에서는 주주가 될 권리(전환권 또는 신주인수권)을 행사하지 못하고 사채의 만기까지 이자와 원금만 받고 끝날 수 있습니다. 여간 안타까운 일이 아니겠습니까? 주주가 될 권리 때문에 적은 액면이자율(표시이자율)을 받았는데, 그 권리는 행사를 안하면(또는 못하면) 손해아니겠습니까?

그래서 복합금융상품을 발행할 때 위와 같은 억울함의 대가로, 전환사채나 신주인수권부 사채의 만기에 “상환할증금”을 지급하는 것입니다. 정확히는 전환사채와 신주인수권부 사채 모두 “주주가 될 권리를 행사하지 않은 비율”(=미행사 비율) 만큼 만기에 “상환할증금”을 지급하는 것입니다. 복합금융상품을 가지고 있던 도중 만기 전에 전환권 또는 신주인수권을 행사하면, 행사한 비율만큼은 만기에 상환할증금 지급을 하지 않는 것입니다.

사채발행의 기본가정

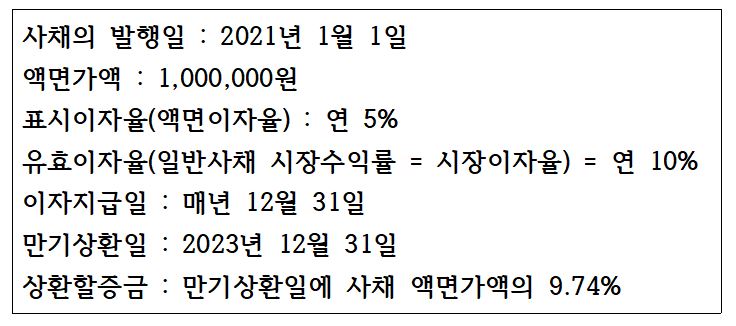

이제 전환사채와 신주인수권부사채의 전환권대가, 신주인수권대가, 이자비용, 장부금액 등을 계산하기 위한 기본 사채 발행조건을 미리 제시하고 가겠습니다.

위와 같은 조건의 사채를 전환사채 또는 신주인수권부사채로 발행한다고 가정하는 것입니다.

표의 상환할증금 지급조건을 달리 표현하면, “만기상환일에 액면금액의 109.74%를 일시 상환한다”라고 할 수 있습니다. 이자지급은 연 5%인 50,000원을 계속 지급하며 만기에 액면가액인 1,000,000원과 상환할증금 97,400원의 합계인 1,097,400원을 지급한다는 이야기입니다.

또한, 사채 발행과 관련하여 이자비용과 장부금액이 어떻게 계산이 되는지에 대해서 복습을 하시려면 하기 링크를 참조하시길 바랍니다.

전환사채

위에 제시한 조건에 따라 전환권대가, 이자비용, 장부금액, 전환시 회계처리에 대해 설명하겠습니다. 전환사채는 액면발행이 되었고, 전환사채의 전환권 행사는 2022년 1월 1일에 있으며, 전환사채 중 액면금액 600,000원이 행사되었고 전환가격은 10,000원, 1주당 액면금액은 5,000원으로 가정합니다.

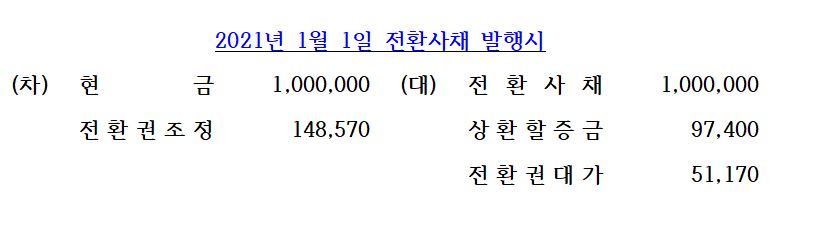

먼저 전환사채를 취득했을 때 “부채요소(=일반사채 현재가치)”와 “자본요소(=전환권대가)”를 반드시 구분해야 합니다. 일반적으로 복합금융상품을 “액면발행”을 하며, “할인발행”이 아닌 “액면발행”을 했어도 부채요소를 구하기 위해서는 유효이자율(시장이자율)에 따라 “부채요소”를 구해야 하는것입니다. “액면발행”이란 사채에 적용될 유효이자율과 상관없이 사채발행일에 액면가액만큼 현금을 수취하는 것입니다. 이점을 반드시 참고해야 회계처리가 이해됩니다.

부채요소의 미래 현금흐름은 “확정적으로 지급받기로 한 금액”인 매년 이자 50,000원과 만기에 받을 상환할증금 포함 액면금액인 1,097,400원이 됩니다. 이것을 유효이자율인 10%로 현재가치화 하면 부채요소 금액은 948,830원이 됩니다. 즉, “부채요소”를 구할 때는 미래현금흐름을 유효이자율인 10%를 할인하여 현재가치화 하는것이 핵심입니다. 액면발행 했다고 하여 유효이자율이 액면 이자율인 5%가 아닌것입니다. 즉, 만기에 지급할 1,097,400원 짜리 사채가 948,830원에 “할인발행”된 것을 가정하여 부채요소를 구합니다. 차액 148,570(=1,097,400 – 948,830)은 사채할인발행차금과 마찬가지이며, 전환사채에서는 이를 “전환권조정”이라고 합니다.

그렇다면 자본요소인 전환권대가는 어떻게 구할까요? 바로 사채의 발행가액인 1,000,000원에서 부채요소(일반사채 발행을 가정한 현재가치) 948,830원을 뺀 51,170원입니다.

만일 1,000,000원 액면발행이 아닌 970,000원에 할인 발행했다면 970,000원에서 부채요소 948,830원을 빼면 되는 것입니다. 복합금융상품의 “할인 또는 할증 발행”의 케이스는 이후 계산이 너무 복잡하므로, “액면발행”만을 생각하도록 합시다!

아래 전환사채 발행시 회계처리를 살펴봅시다. 상환할증금은 “부채”계정, 전환권조정은 “부채의 차감계정(사채할인발행차금과 같음)”입니다.

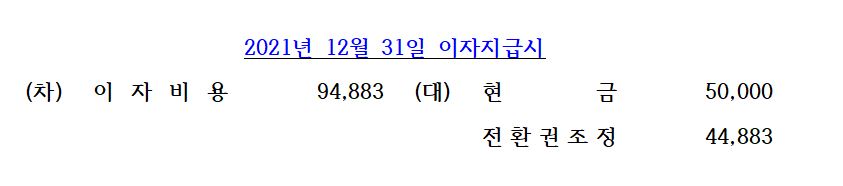

이자비용 94,883는 2021년 1월 1일 부채요소(전환사채 장부금액) 948,830에 유효이자율 10%를 곱한 금액입니다. 대변에 등장한 전환권조정은 “사채할인발행차금의 상각액”과 같은 개념으로서 44,883만큼 전환사채 장부금액이 증가하여 2021년 12월 31일 전환사채 장부금액은 993,713원이 됩니다(948,830 + 44,883)

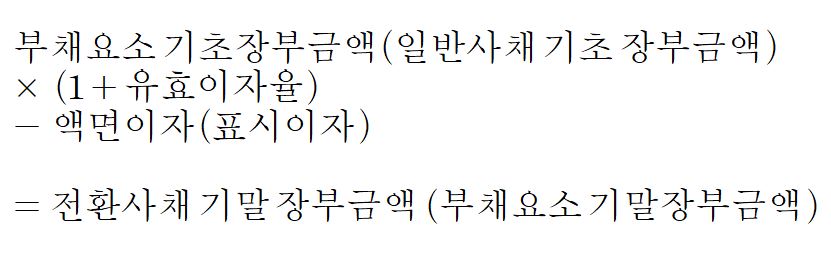

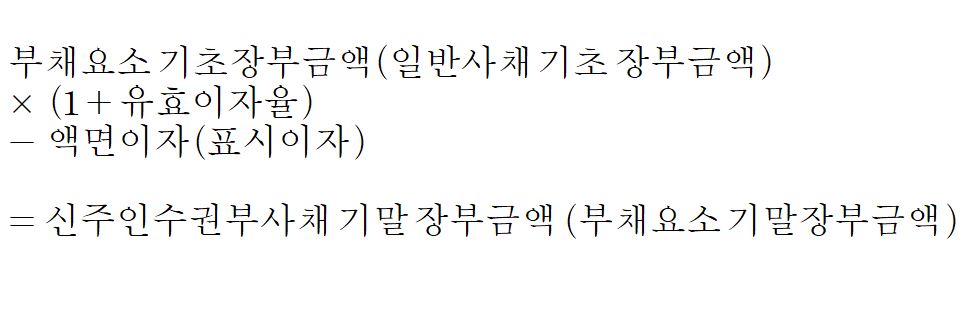

전환사채 장부금액은 다음과 같이 구하면 쉽습니다. 일반 사채의 장부금액 구하는 것과 매한가지입니다. 아래 산식을 적용하면 948,830 X (1+10%) – 50,000이 되는 것입니다.

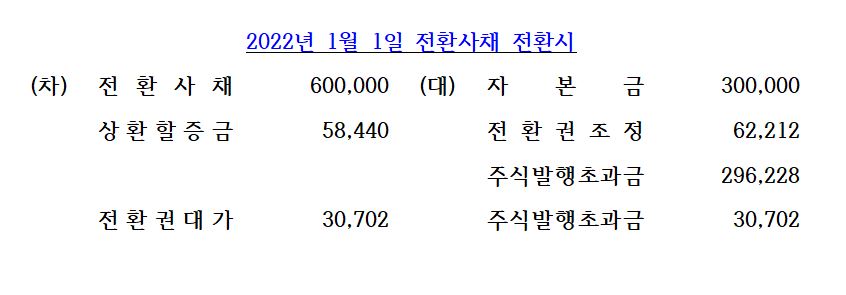

다음 전환사채 전환시 회계처리를 살펴봅시다. 600,000원의 사채 액면금액이 전환이 되었는데, 전환가격이 1주당 10,000원 이기 때문에, 총 60주의 전환이 이루어진 것입니다(액면금액을 전환가격으로 나누면 전환된 주식수 산출). 이 60주에 액면금액인 5,000원을 곱하니 자본금 300,000이 산출되는 것입니다. 또한 사채 액면금액의 60%가 전환이 되었기 때문에 만기에 지급할 상환 할증금의 60%인 58,440(=97,400 X 60%)도 상환의무가 사라지는 것입니다. 즉 만기에 상환할 부채요소 1,097,400의 60%인 658,440이 사라지게 되는 것입니다. 하지만 2022년 1월 1일 현재 부채의 장부금액을 모두 제거해야 하기 때문에, 장부금액 구성요소인 전환권조정 역시 제거를 해야 합니다. 즉 2022년 1월 1일 제거되어야할 부채의 현채가치는 전환권조정을 반영한 장부금액이 되어야 합니다.

위의 전환사채 기말 장부금액을 쉽게 구하는 방법에 따라 2022년 1월 1일 전환사채 장부금액을 계산하면 948,830 X 1.1 – 50,000 = 993,713이 됩니다. 이 993,713의 60%인 596,228원 의 사채 장부금액이 제거되어야 합니다. 즉 부채요소 658,440(전환사채액면과 상환할증금의 60%)와 596,228의 차이인 62,212의 전환권 조정이 대변에서 제거되어야 합니다.

역시 주주가 될 권리인 전환권대가의 60% 역시 사라지며(51,170 X 60%) 전액 주식발행초과금으로 대체됩니다.

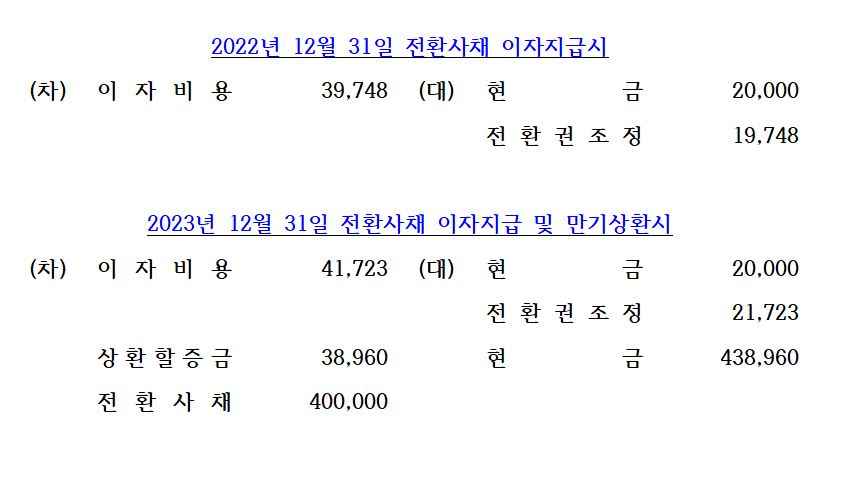

미전환된 40%의 전환사채에 대한 2022년 및 2023 회계처리도 살펴봅시다.

원래 발생했어야 할 이자비용의 40%만 나가는 원리이며, 만기인 2023년도에는 액면 1,000,000과 상환할증금 97,400의 40%가 제거됨을 알 수 있습니다.

신주인수권부사채

위에 제시한 조건에 따라 신주인수권대가, 이자비용, 장부금액, 신주인수권 행사시 회계처리에 대해 설명하겠습니다. 신주인수권부사채는 액면발행이 되었고, 신주인수권 행사는 2022년 1월 1일에 있으며, 신주인수권부사채 중 액면금액 600,000원이 행사되었고 신주인수권 행사가격은 1주당 10,000원, 1주당 액면금액은 5,000원으로 가정합니다.

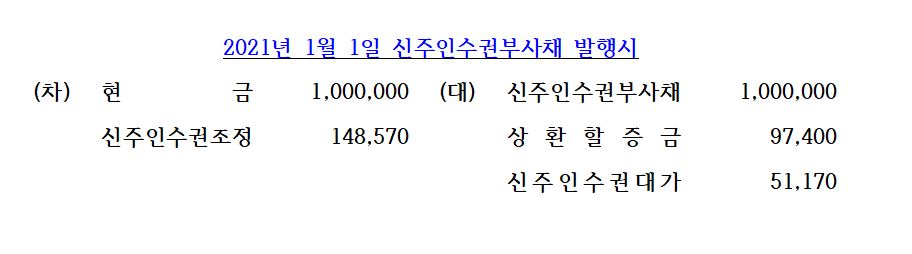

먼저 신주인수권부사채를 취득했을 때 “부채요소(=일반사채 현재가치)”와 “자본요소(=신주인수권대가)”를 반드시 구분해야 합니다. 일반적으로 복합금융상품을 “액면발행”을 하며, “할인발행”이 아닌 “액면발행”을 했어도 부채요소를 구하기 위해서는 유효이자율(시장이자율)에 따라 “부채요소”를 구해야 하는것입니다. “액면발행”이란 사채에 적용될 유효이자율과 상관없이 사채발행일에 액면가액만큼 현금을 수취하는 것입니다. 이점을 반드시 참고해야 회계처리가 이해됩니다. 전환사채와 동일한 논리입니다.

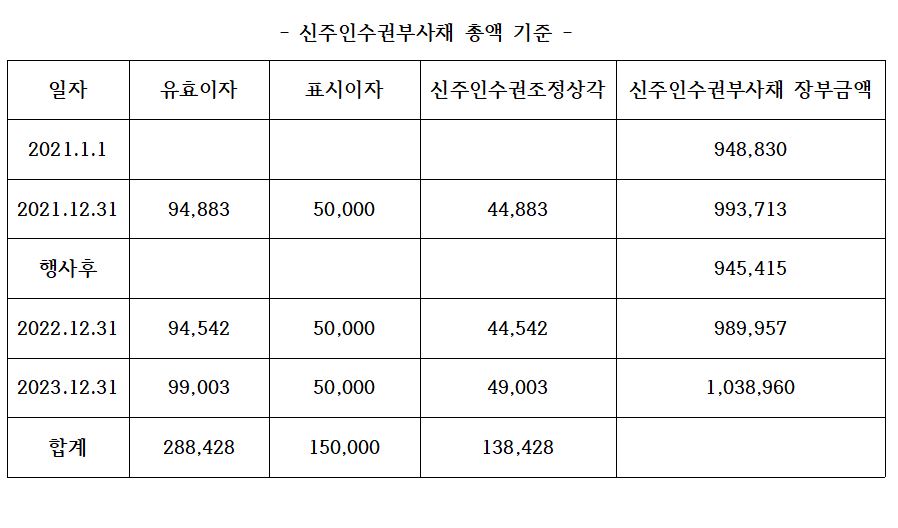

부채요소의 미래 현금흐름은 “확정적으로 지급받기로 한 금액”인 매년 이자 50,000원과 만기에 받을 상환할증금 포함 액면금액인 1,097,400원이 됩니다. 이것을 유효이자율인 10%로 현재가치화 하면 부채요소 금액은 948,830원이 됩니다. 즉, “부채요소”를 구할 때는 미래현금흐름을 유효이자율인 10%를 할인하여 현재가치화 하는것이 핵심입니다. 액면발행 했다고 하여 유효이자율이 액면 이자율인 5%가 아닌것입니다. 즉, 만기에 지급할 1,097,400원 짜리 사채가 948,830원에 “할인발행”된 것을 가정하여 부채요소를 구합니다. 차액 148,570(=1,097,400 – 948,830)은 사채할인발행차금과 마찬가지이며, 신주인수권부사채에서는 이를 “신주인수권조정”이라고 합니다.

그렇다면 자본요소인 신주인수권대가는 어떻게 구할까요? 바로 사채의 발행가액인 1,000,000원에서 부채요소(일반사채 발행을 가정한 현재가치) 948,830원을 뺀 51,170원입니다.

만일 1,000,000원 액면발행이 아닌 970,000원에 할인 발행했다면 970,000원에서 부채요소 948,830원을 빼면 되는 것입니다. 복합금융상품의 “할인 또는 할증 발행”의 케이스는 이후 계산이 너무 복잡하므로, “액면발행”만을 생각하도록 합시다!

아래 신주인수권부사채 발행시 회계처리를 살펴봅시다. 상환할증금은 “부채”계정, 신주인수권조정은 “부채의 차감계정(사채할인발행차금과 같음)”입니다.

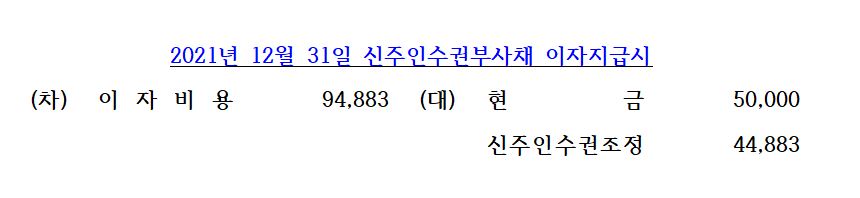

다음 이자 지급시 회계처리를 살펴봅시다.

이자비용 94,883는 2021년 1월 1일 부채요소(신주인수권부사채 장부금액) 948,830에 유효이자율 10%를 곱한 금액입니다. 대변에 등장한 신주인수권조정은 “사채할인발행차금의 상각액”과 같은 개념으로서 44,883만큼 전환사채 장부금액이 증가하여 2021년 12월 31일 신주인수권부사채 장부금액은 993,713원이 됩니다(948,830 + 44,883)

신주인수권부사채 장부금액은 다음과 같이 구하면 쉽습니다. 일반 사채의 장부금액 구하는 것과 매한가지입니다. 아래 산식을 적용하면 948,830 X (1+10%) – 50,000이 되는 것입니다.

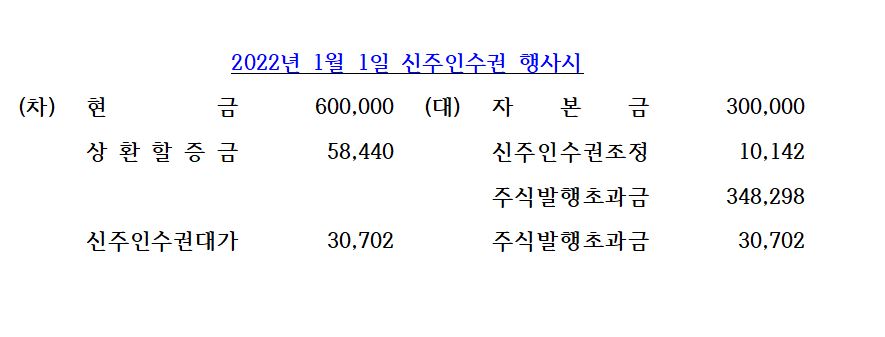

다음 신주인수권부사채의 신주인수권 행사시 회계처리를 살펴봅시다. 600,000원의 사채 액면금액에 대해 신주인수권이 행사 되었는데, 신주인수권 행사가격이 1주당 10,000원 이기 때문에, 총 60주의 전환이 이루어진 것입니다(액면금액을 전환가격으로 나누면 신주 전환된 주식수 산출). 이 60주에 액면금액인 5,000원을 곱하니 자본금 300,000이 산출되는 것입니다. 여기서 정말로 주의할 것은 전환사채와 다르게, 액면의 일정비율이 신주인수권이 행사되었다 해도 “상환할증금을 제외한 부채요소”의 상환의무는 그대로라는 것입니다. 즉, 신주인수권 행사 여부와는 무관하게 만기에 액면 1,000,000을 그대로 상환해야 됩니다. 왜냐하면 신주인수권의 총 행사가액인 600,000원을 현금으로 받았기 때문입니다. 60주에 행사가격 10,000을 곱한 금액이 납입된 것입니다. 다만 상환할증금 97,400중 60%인 58,440원의 상환의무는 면제됩니다. 서론에서 이야기 했듯이, 상환할증금은 “전환권 또는 신주인수권을 행사하지 않았을 때 지급”하는 부분이기 때문입니다. 즉 만기에 상환할 부채요소 1,097,400에서 1,000,000은 그대로 상환해야 하며, 상환할증금 97,400 중 60%인 58,440이 사라지게 되는 것입니다. 하지만 2022년 1월 1일 현재 상환할증금의 장부금액을 모두 제거해야 하기 때문에, 상환할증금 장부금액 구성요소인 신주인수권조정 역시 제거를 해야 합니다. 즉 2022년 1월 1일 제거되어야할 부채의 현채가치는 신주인수권조정을 반영한 장부금액이 되어야 합니다.

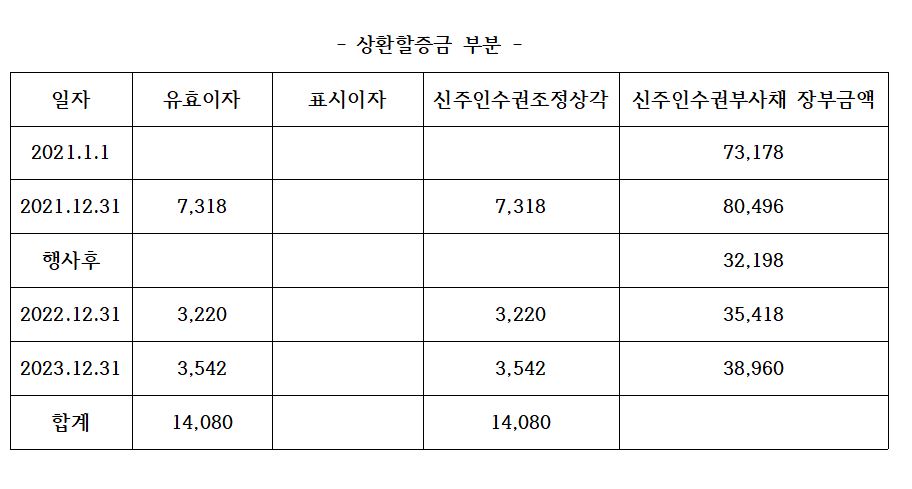

그렇다면 2021년 1월 1일 신주인수권부 사채 발행 당시의 “상환할증금 부분”의 장부금액을 구하면 73,178원이 됩니다. 미래 상환할증금 97,400원의 현재 가치를 구하기 위해 97,400원을 유효이자율 10%로 3년간 할인했습니다.(97,400 / 1.1^3)

위의 신주인수권부사채의 상환할증금 부분 기말 장부금액을 쉽게 구하는 방법에 따라 2022년 1월 1일 신주인수권부사채 상환할증금 부분 장부금액을 계산하면 73,718 X 1.1 – 0 = 80,496이 됩니다. 이 80,496의 60%인 48,298원의 신주인수권부 사채 장부금액(상환할증금 부분)이 제거되어야 합니다. 즉 부채요소 58,440(신주인수권부사채 상환할증금의 60%)와 48,298의 차이인 10,142의 신주인수권조정이 대변에서 제거되어야 합니다.

역시 주주가 될 권리인 신주인수권대가의 60% 역시 사라지며(51,170 X 60%) 전액 주식발행초과금으로 대체됩니다.

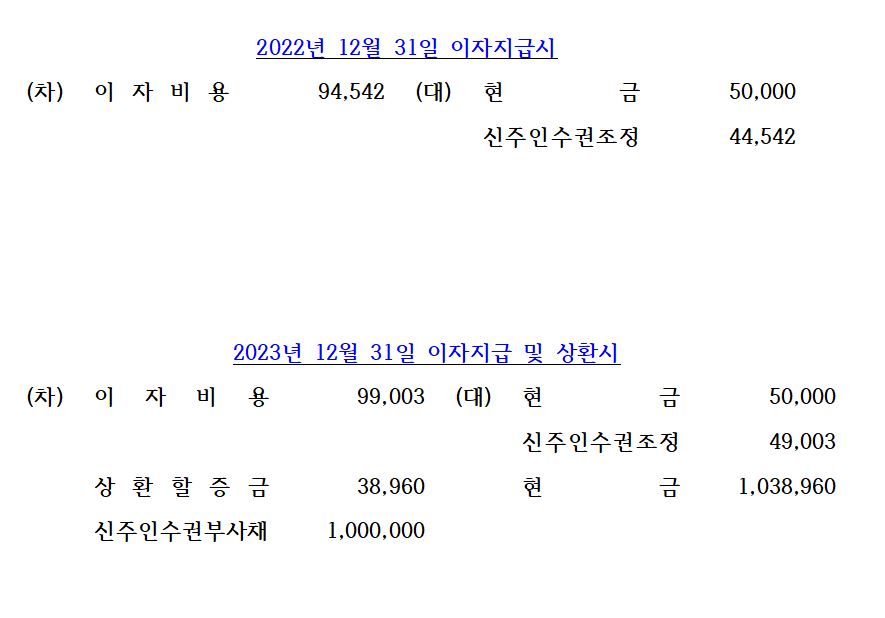

미전환된 40%의 신주인수권부사채에 대한 2022년 및 2023 회계처리도 살펴봅시다.

원래 발생했어야 할 이자비용의 100% 그대로 나가되, 상환할증금의 경우 미전환된 40%부분에 대해서만 이자가 발생합니다. 만기인 2023년도에는 액면 1,000,000원 그대로, 상환할증금 97,400의 40%인 38,960원이 제거됨을 알 수 있습니다.

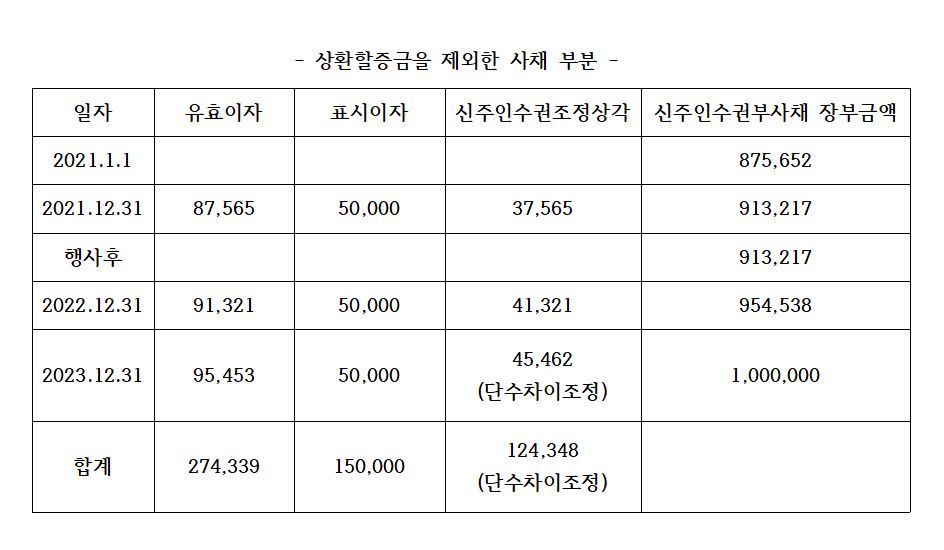

참고로 2022년 및 2023년 회계처리가 잘 이해가 되지 않을 것을 대비하여 신주인수권부사채의 이자비용과 신주인수권조정의 상각부분을 별도로 정리합니다. 상환할증금은 사채액면과 별도의 부채라고 생각을 하고 접근하시면 편합니다.

신주신주권부사채의 경우 행사시 사채 액면이 빠지는 것이 아니라, 행사총액만큼 현금을 수취하기 때문에 사채 액면은 불변하지만, 상환할증금만 행사비율만큼 사라짐을 유념하십시오.

이상 전환사채와 신주인수권부사채의 전반적인 기초 설명을 마치겠습니다.

상세한 설명으로 도움을 많이 받았습니다.

한가지 질문이 있습니다. 부채요소 금액 948,830원이 어떻게 산출된건지 알려주실 수 있을까요?

본문 설명을 차근차근 다시 한번 학습해서 적용해 보시길 바랍니다. 부채요소가 무엇인지 자세히 설명해 놓았습니다.